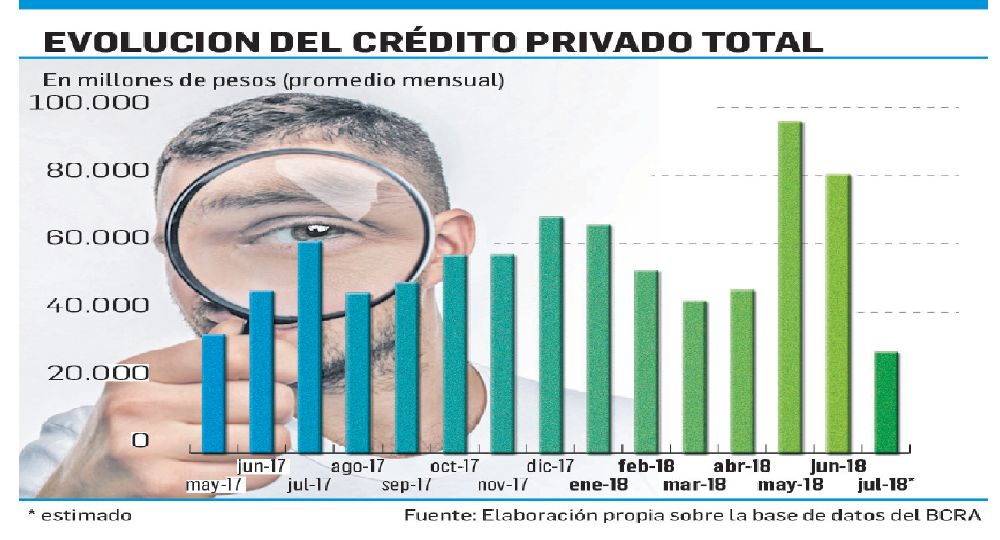

Pegó a pleno el invierno "monetario" en la expansión crediticia doméstica. Así lo muestran los datos del BCRA que, aún cuando restan computar cuatro jornadas del corriente mes, dan cuenta que el crecimiento de los préstamos al sector privado se proyecta muy por debajo del 2% promedio mensual. Sobre la base de la información oficial al miércoles pasado, puede inferirse que la expansión del crédito privado en pesos en julio rondará entre el 1% y el 1,3% nominal mensual. Mientras que el stock de préstamos en dólares al sector privado crecerá entre 3% y 5% mensual (debido al efecto dólar, ya que en términos del stock en moneda extranjera hay una caída del 1,2% mensual).

Para tener dimensión del frenazo crediticio, producto del sesgo contractivo al que se ha sometido la política monetaria, en pos de frenar la corrida cambiaria, cabe recordar que la expansión del crédito privado total venía a un ritmo mensual del 5,5% en mayo, al 4,4% en junio para pasar a menos del 2% este mes (entre 1,4% y 1,9%). No debe soslayarse que la velocidad con la que venía creciendo el crédito privado superaba el 61% interanual. De todos modos para julio se proyecta una tasa de crecimiento interanual del 55% nominal que no deja de ser envidiable. Claro que los depósitos privados lo están haciendo a la mitad. Por lo que en un escenario de mayor astringencia monetaria no es sostenible semejante expansión del crédito.

Por el lado de las financiaciones privadas en pesos, en julio se observa que el stock total crece aproximadamente $16.000 millones, la mitad del mes anterior. Fueron las líneas vinculadas con los Adelantos en cuenta corriente las más dinámicas junto a los Hipotecarios, con aumentos del stock promedio mensual de casi $10.000 millones y $4.900 millones respectivamente (crecen 6% y 2,5% mensual respectivamente; 62,5% y 152% interanual). En menor medida crecen las operaciones vía documentos que aportan unos $2.400 millones (+1% mensual y 24,6% interanual).

En cambio, las financiaciones vía créditos Prendarios prácticamente no crecieron respecto del mes anterior (aunque con respecto a un año atrás lo hacen al 42%); mientras que los Personales apenas se elevan 0,5% mensual (45% interanual), lo que representa unos $1.800 millones cuando en los meses previos venían de registrar aumentos absolutos de más de $10.000 millones promedio mensual (ya el mes pasado habían acusado una fuerte desaceleración creciendo $6.400 millones). La otra línea de financiamiento clave para las familias, las tarjetas de crédito, experimenta un significativo ajuste dado que el stock cae más de $5.000 millones este mes (-1,5% mensual y +35% interanual), luego de haber aumentado más de $16.000 millones en junio.

De esta manera la menor oferta crediticia y mayores tasas de interés activas comienza a impactar en el mercado de crédito, lo cual tendrá lógicas consecuencias sobre el nivel de actividad de los próximos meses.

Bajo este contexto tampoco las financiaciones en moneda extranjera escapan a la malaria, en medio claro de la reciente turbulencia cambiaria. Estas líneas que meses atrás fueron un factor netamente dinámico de la expansión del crédito privado en julio acusan una caída del stock de casi u$s200 millones (-1,2% mensual y +21% interanual). Las operaciones vía Documentos y vía Tarjetas de crédito explican la caída de las financiaciones en moneda extranjera con caídas de u$s120 millones y u$s100 millones respectivamente (caen 1% y 21% mensual). Solo tuvieron comportamientos positivos, aunque casi irrelevantes, Prendarios con u$s34 millones y u$s12 millones de Hipotecarios. De todos modos, por efecto dólar, terminaron aportando más de $12.000 millones a la expansión crediticia total en el mes.

Fuente: ambito.com