El pase del Monotributo a tener que liquidar por el régimen general los impuestos es un salto al vacío, porque se encarece notoriamente el costo tributario. Para evitar que el cambio sea tan brusco, se debería implementar un régimen de transición que sirva para esos casos.

Tareas pendientes

Hasta el 22 de julio, los monotributistas que registraron cambios en los parámetros de encuadre deberán cumplir con una nueva recategorización semestral.

Esta vez la comparación tendrá que hacerse considerando el período que va desde julio de 2018 a junio de este año, con la tabla que viene vigente desde el mes de enero pasado, usando los montos de facturación anual, de alquileres y con las mensualidades que deben pagarse.

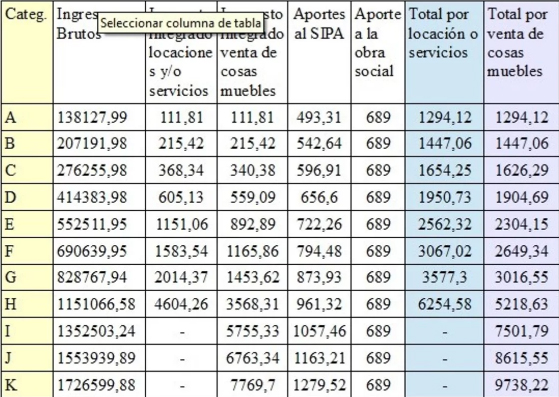

Pero esta recategorización no es lo único que tienen que observar los pequeños contribuyentes, ya que al confeccionarse cada factura se tiene que revisar que el total facturado del mes más los doce meses anteriores no supere el importe tope anual que acepta el Régimen Simplificado de $ 1.151.066,58, para servicios; y de $ 1.726.599,88 para los que venden bienes.

A pesar que deberían considerarse once meses más el que transcurre, las normas extrañamente expresan revisar los últimos 12 meses. Pareciera entonces que los meses que se controlan para no salirse de la facturación aceptada en el régimen son 13, en lugar de un año, cuestión que choca con el espíritu de sistema simplificado. Este tema debería ser aclarado por la AFIP.

Los cambios entre categorías únicamente se tienen que revisar en enero y en julio de cada año. Con la generalización de la factura electrónica para todos monotributistas, la AFIP sabe y tiene el dato de aquellos que superan el monto de facturación tope anual, en los últimos doce meses y por ese motivolos excluye de oficio, previa notificación en el domicilio electrónico.

A partir del momento en que se supera el límite de facturación, nace la obligación de inscripción en el Régimen General de liquidación de los impuestos; teniendo que liquidarse el IVA, el Impuesto a las Ganancias y abonarse el aporte jubilatorio de autónomos.

De todo esto puede surgir una deuda retroactiva, porque la notificación demora unos meses; en estos casos, hay que ingresar el saldo adeudado pudiéndose presentar un plan de facilidades de pago ante la AFIP y computarse lo pagado por las mensualidades del monotributo a cuenta del saldo final que hay que pagar.

Asimismo, a partir de la fecha de expulsión se tiene que presentar la información por Internet denominada “CITI”, detallando cada una de las compras y ventas realizadas y se tiene que modificar el tipo de comprobante de facturación dejando el “C” y pasando a la “A” y “B”.

Otro problema surge al momento de pedir autorización para emitir estos nuevos comprobantes, ya que ante la AFIP el ex monotributista debe demostrar solvencia económica (con inmuebles, autos o liquidación de Bienes Personales); si no se demuestra la AFIP autorizará a emitir las facturas de “segunda”, tipo “M”.

Las nuevas tablas

La próxima recategorización deberá hacerse hasta el 22 de julio próximo, teniendo en cuenta los nuevos parámetros de ingresos y de alquileres que rigen desde enero. Los que no tengan modificaciones en sus parámetros no tendrán que cumplir con los trámites.

El valor del precio unitario de venta de bienes, que permite mantenerse dentro del Monotributo, para este año, es de $ 19.269,14. El componente previsional (jubilación y obra social) no tiene que ser ingresado por los que sean locadores de inmuebles, los aportantes a otras cajas jubilatorias, los menores de 18 años, los jubilados hasta junio de 1994 y las sucesiones indivisas que continúen en actividad (sólo por un año desde el fallecimiento del causante).

Cómo se hace el trámite

Para realizar la recategorización se deberá:

1. Ingresar al portal web de Monotributo o descargar la App Monotributo.

2. Indicar CUIT, clave fiscal y presionar "Aceptar".

3. Seleccionar la opción "Recategorizarme" (allí también se podrá observar en carácter informativo los datos que posee la AFIP de la situación tributaria).

4. Seleccionar la opción "Continuar recategorización".

5. Indicar la opción "Imprimir credencial".

6. Completar el formulario de Declaración Jurada 184 informando los nuevos parámetros.

7. Luego, el sistema emitirá el F.184 como comprobante del trámite realizado y la nueva credencial de pago.

El importe correspondiente se deberá ingresar a partir del mes siguiente al de la recategorización. De haber transcurrido seis meses completos o más desde el inicio de actividades al momento de la recategorización, se deberá proceder a anualizar los parámetros a fin de determinar la recategorización. En caso de no completar seis meses de actividad, se mantendrá la categorización inicial hasta el momento que corresponda la primera recategorización.

Otras causas de exclusión

Además de superarse los parámetros de las tablas, existen otras causales de exclusión del régimen, que muchas veces pasas inadvertidas para el contribuyente:

* La suma de los ingresos brutos obtenidos de las actividades incluidas, en los últimos doce meses inmediatos anteriores a la obtención de cada nuevo ingreso bruto -considerando al mismo- excede el límite máximo establecido de la tabla.

* Los parámetros físicos o el monto de los alquileres devengados superan los máximos establecidos.

* El precio máximo unitario de venta, en el caso de contribuyentes que efectúen venta de cosas muebles, supera $ 19.269,14

* Si el monotributista adquiere bienes o realiza gastos, de índole personal, por un valor incompatible con los ingresos declarados y en tanto aquellos no se encuentren debidamente justificados por el contribuyente.

* Si registra depósitos bancarios, debidamente depurados, por un importe igual o superior al monto de los ingresos brutos anuales máximos admitidos para la categoría en la cual estén encuadrados.

* Si perdieron su calidad de monotributistas o realizaron importaciones de cosas muebles y/o de servicios para su posterior comercialización, durante los últimos 12 meses del año calendario.

* Si realizan más de tres actividades simultáneas o poseen más de tres unidades de explotación.

* Si su actividad es la de locaciones y/o prestaciones de servicios y se categorizaron como si realizaran venta de cosas muebles.

* Si sus operaciones no se encuentran respaldadas por las respectivas facturas o documentos equivalentes correspondientes a las compras, locaciones o prestaciones aplicadas a la actividad, o a sus ventas, locaciones y/o prestaciones de servicios.

*El importe de las compras más los gastos inherentes al desarrollo de la actividad de que se trate, efectuados durante los últimos doce meses, totalizan una suma igual o superior al 80% de los ingresos brutos máximos establecidos para la categoría K en el caso de venta de productos, o al 40% de los ingresos brutos establecidos para la categoría H cuando se trate de prestación de servicios.

* Si está incluido en el Registro Público de Empleadores con Sanciones Laborales (REPSAL) desde que adquiera firmeza la sanción aplicada en su condición de reincidente.

Del total de compras se detraerán los importes correspondientes a las adquisiciones de bienes que tengan para el pequeño contribuyente el carácter de bienes de uso, respecto de las cuales se demuestre que han sido pagadas con ingresos adicionales a los obtenidos por las actividades incluidas en el Régimen de Monotributo, que resulten compatibles con el mismo.

Fuente: clarin.com